クレジットカードの支払い方法、「一括払い、分割払い、リボ払い」の違いが複雑で、どれを選べばご自身にとって最もお得なのか、迷うことはありませんか。

この記事を最後まで読めば、それぞれの支払い方法が持つ特徴を深く理解し、手数料で損をしない、あなたに最適な賢い選択ができるようになります。

【忙しい方へ:要点まとめ】

クレジットカードの支払い方法は、主に支払い回数と手数料の有無で異なります。まずは以下の表で、それぞれの基本的な違いを把握しましょう。

| 支払い方法 | 特徴 | 手数料の目安 |

|---|---|---|

| 一括払い | 利用額を翌月の支払日に一度で全額支払う | 原則無料 |

| 分割払い | 購入時に指定した回数に分けて支払う | 3回以上で発生 |

| リボ払い | 毎月ほぼ一定額を支払い、利用残高に応じて変動 | 利用残高に対し発生 |

ご自身の経済状況や購入するものの性質に合わせて、これらの選択肢から最適な方法を選ぶことが大切です。詳細は本文でじっくりと解説していきます。

- 最適な支払い方法は個人の経済状況や目的で変わるもの

- 手数料とリスクを正しく理解し計画的な利用が肝心です

- 状況に応じた支払い方法の使い分けで家計を最適化する

- 特にリボ払いは慎重に検討し賢く付き合うことが重要だ

基本から学ぶ一括払い・分割払い・リボ払いの仕組みと手数料

この記事で分かること

- 一括払い、分割払い、リボ払いの基本的な仕組みと明確な違い点

- それぞれの支払い方法が持つメリットと注意すべきデメリットとは

- 手数料をできるだけ抑えるための賢い支払いテクニックの数々

- 具体的な状況別のおすすめ支払いプランとその活用方法の5選

- リボ払いの潜在的リスクとそれを回避し安全に利用するための知識

クレジットカードには多様な支払い方法が用意されており、それぞれに独自の仕組みや手数料体系が存在します。

ここでは、最も基本となる「一括払い」「分割払い」「リボ払い」という3つの選択肢について、その概要とポイントを丁寧に解説します。これらの基本的な違いをしっかりと押さえることが、賢明なカード利用への第一歩となるでしょう。

一括払いとは?基本と手数料無料のメリットとは?

一括払いは、クレジットカードを利用した代金を、原則として翌月の指定された支払日に全額まとめて支払う方式です。最もシンプルで理解しやすい支払い方法と言えます。

この支払い方の最大の魅力は、基本的に手数料がかからない点にあります。つまり、利用した金額以上の支払いは発生せず、最も経済的な選択肢となります。例えば、店舗のレジで「クレジットカードで」と伝えた際、特に支払い方法を指定しなければ、通常はこの一括払いとして処理されます。

一括払いの主なメリット

- 手数料が原則無料であること

- 支出の管理がしやすい(利用額がそのまま支払額になる)

- 仕組みが非常に単純で分かりやすいこと

分割払いの仕組み理解と手数料発生の境界線

分割払いは、購入した商品やサービスの代金を、利用者が指定した回数(例:3回、6回、12回など)に分けて支払っていく方法です。比較的高額な商品を購入する際に、月々の支払い負担を軽減できるという利点があります。

ここで特に重要なのが手数料の扱いです。多くのクレジットカード会社では、2回までの分割払いについては手数料を無料としていますが、3回以上の分割払いを選択した場合には、利用金額と分割回数に応じた手数料が発生するのが一般的です(出典:金融庁ウェブサイト「クレジットやローンの返済方法」 等で関連情報が提供されています)。

分割回数と手数料の一般的な関係

- 1回(一括払いと同義): 原則手数料無料

- 2回払い: 多くのカード会社で手数料無料(※要確認)

- 3回以上の支払い: 利用金額と回数に応じた手数料が発生

リボ払いの特性解説!見落としがちな手数料に注意

リボ払い(リボルビング払い)とは、クレジットカードの利用金額や件数に関わらず、毎月あらかじめ自分で設定したほぼ一定の金額を支払っていく方式です。月々の支払額を低く抑えられるため、一見すると非常に利用しやすいように感じられるかもしれません。

しかし、リボ払いには細心の注意を払うべき点が少なくありません。最も本質的なのは、支払残高全体に対して手数料が計算されるという仕組みです。毎月の支払額には元金の返済分と手数料が含まれていますが、もし設定した支払額が低い場合、元金がなかなか減らず、結果として支払いが長期化しやすい傾向にあります。

そのため、支払う手数料の総額が想定外に高額になるケースも散見されるため、国民生活センターからも注意喚起がなされています(出典:国民生活センターウェブサイト「クレジットカードのトラブル」)。

カード支払い方法を徹底比較!あなたに合う賢い使い分け術

一括払い、分割払い、リボ払い、それぞれの基本的な仕組みについてご理解いただけたでしょうか。

続いては、これらの支払い方法を多角的に比較検討し、どのような状況でどの選択肢が最適なのか、その賢い使い分けのポイントを具体的に掘り下げていきます。

ご自身のライフスタイルや現在の経済状況を考慮しながら、最適な方法を見つけることが、無理のないクレジットカード利用を実現する鍵となります。

各支払い方法の利点と欠点を分かりやすく整理

それぞれの支払い方法には、当然ながらメリットもあれば、注意すべきデメリットも存在します。

これらを正しく天秤にかけ比較検討することが、より良い選択をするための基盤となります。ご自身にとって何が最も優先されるべきかを念頭に置きながら、以下の比較表で各選択肢の特徴を確認してみましょう。

| 支払い方法 | 主なメリット | 主なデメリット |

|---|---|---|

| 一括払い | 手数料無料、家計管理が容易、使いすぎ防止効果が期待できる | 翌月の支払負担大、高額利用時は資金管理必須、柔軟性にやや欠ける |

| 分割払い | 月々の支払負担軽減、高額商品も購入しやすい、計画的な返済が可能 | 3回以上は手数料発生、総支払額増加の可能性、使いすぎに注意が必要 |

| リボ払い | 月々の支払額がほぼ一定、突発的な出費にも対応しやすいことも | 手数料が比較的高め、支払長期化リスク大、利用残高把握が困難な場合も |

高額商品購入時に後悔しない支払い選びのコツ

デザイン家電やブランド家具、あるいは海外旅行の費用など、比較的高額な商品やサービスを購入する場面では、支払い方法の選択が家計に与える影響も大きくなります。「結局、一括払いと分割払い、どちらが得策なの?」と悩む方も少なくないでしょう。

総支払額を最小限に抑えたいのであれば、手数料のかからない一括払いが基本ですが、月々のキャッシュフローを考慮すると、分割払いも十分に有効な選択肢となり得ます。

高額商品購入時の支払い選択ステップ

- まず一括での支払いが現実的か、翌月の家計収支を具体的にシミュレーションする。

- 一括払いが厳しいと感じた場合、手数料が無料となることが多い2回払い分割を検討する。

- 2回払いでも負担が大きい場合は、3回以上の分割払いを視野に入れるが、必ず手数料総額と月々の支払額を事前に確認する。

- リボ払いは、特に高額商品の場合、手数料負担が非常に大きくなる可能性があるため、原則として避けるか、利用するなら極めて慎重な計画を立てる。

- 購入手続きの前に、その店舗が希望する支払い方法に対応しているかを確認することも忘れない。

普段の買い物がお得に変わる支払いパターンの秘訣

日々の食料品や雑貨といった少額の買い物であっても、支払い方法に対する意識を持つことで、よりお得に、そして計画的にクレジットカードを役立てることが可能です。基本戦略としては、手数料が発生しない一括払いをメインにしつつ、ポイント還元プログラムの活用や家計管理の容易さといった側面も考慮に入れると、より賢いカードライフが実現できるでしょう。

日常使いで意識したい支払いポイント

- 原則として手数料無料の一括払いを選択する。

- 利用するクレジットカードのポイント還元率や実施中のキャンペーンを把握し、最もお得なカードをメインに据える。

- 光熱費や通信費などの固定費をクレジットカード払いに集約することで、効率的にポイントを蓄積する。

- 使いすぎを未然に防ぐため、定期的に利用明細に目を通し、自身の支出状況を正確に把握する習慣を身につける。

- 少額の買い物であっても、安易に分割払いやリボ払いを利用しないよう心がける。

状況別!あなたに最適な支払いプランおすすめ5選

ここまで各支払い方法の基本的な知識と、使い分けのヒントについて解説してきました。

この章ではさらに一歩進んで、日々の生活や特別なシーンなど、さまざまな状況に応じた最適な支払いプランの考え方や具体的な戦略を5つのパターンに分けてご紹介します。

これらのプランはあくまで一般的な指針ですので、ご自身の状況や価値観に合わせて柔軟に取り入れ、応用してみてください。

最適な支払いプラン選び!押さえるべき3つの基準

これからご紹介する5つの支払いプランは、主に以下の評価軸を基に、読者の皆様が抱えるお金に関する悩みを少しでも軽減し、より良い選択ができるようサポートすることを目的として選定しています。

- 計画性: 無理なく支払いを継続できるか、将来のキャッシュフローを不必要に圧迫しないか。

- コスト効率: 手数料はどの程度発生するのか、最終的な総支払額はいくらになるのか。

- 柔軟性と安全性: 予期せぬライフイベントや急な出費にも対応できるか、潜在的なリスクはどの程度か。

- 家計への影響: その支払い方法が日々の家計管理にどのような影響を与えるか。

これらの軸を総合的に考慮し、ご自身にとって何が最も重要かを見極めながら、最適なバランスの支払いプランを構築することが大切です。

おすすめ支払い方法一覧

以下に、ご紹介する状況別のおすすめ支払いプラン(考え方や戦略)の概要をまとめました。具体的な活用方法や注意点については、各プランの説明を詳しくご覧ください。

| プラン名 | 参考価格帯 | 詳細情報URL |

|---|---|---|

| 賢者の選択!手数料無料分割払い(2回)活用プラン | 手数料無料(2回払いの場合、カード会社規定による) | https://www.jcb.co.jp/ordercard/special/installment.html |

| 計画的レジャー実現!ボーナス一括払い活用プラン | 手数料無料(多くのカード会社、要確認) | https://www.smbc-card.com/nyukai/magazine/knowledge/bonus.jsp |

| 緊急時のお守り!『あとから支払い変更サービス』賢者の活用法 | 手数料あり(変更後の支払い方法・カード会社による) | https://www.saisoncard.co.jp/services/sj045.html |

| ポイントざくざく!固定費のクレジットカード集約プラン | 支払い方法変更に伴う手数料は原則なし(サービス提供元による) | https://www.smbc-card.com/nyukai/magazine/tips/utility_bill_payment/index.jsp |

| 未来への投資!スキルアップ費用の計画的支払い戦略 | プランにより異なる(例: 教育ローン金利 年X.X%~) | https://www.jasso.go.jp/shogakukin/index.html |

①高額家電や家具購入に最適なおすすめプラン

新しい生活のスタートや買い替えで高額な家電や家具が必要になった際、一度に大きな金額を支払うのは家計にとって少なからぬ負担です。

しかし、多くのクレジットカード会社が提供している2回までの分割払いであれば、手数料無料で賢く負担を分散できます。

このプランは、一時的なキャッシュフローの圧迫を避けつつ、余計なコストをかけずに計画的な買い物を実現したい方に最適と言えるでしょう。

おすすめポイント

- 高額な買い物でも月々の支払い負担を効果的に軽減できる

- 手数料を気にすることなく、計画的に支払いを進められる

- 多くの主要なクレジットカードで手軽に利用可能である点

- 家計への急な資金的圧迫を回避しやすいというメリット

| 項目 | 内容 |

|---|---|

| 価格 | 手数料無料(2回払いの場合、カード会社規定による) |

| 詳細はこちら | 関連情報を確認する |

| 対象商品 | 高額家電(冷蔵庫、洗濯機等)、家具(ソファ、ベッド等)、PCなど |

| 支払い回数 | 2回 |

| 手数料 | 原則無料(ご利用のカード会社にて要確認) |

| メリット | 支払負担を翌月と翌々月に無理なく分散でき、手数料コストもかからない |

| 利用シーン | 一括では負担が大きいと感じるものの、短期間で支払いを終えたい高額商品購入時 |

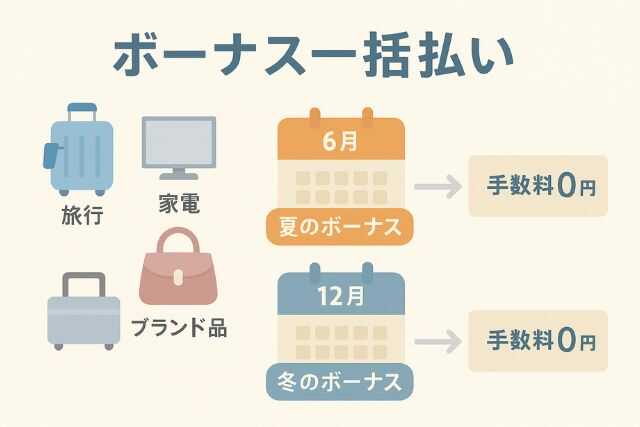

②旅行やレジャー費用で役立つ支払いプラン集

待ちに待った長期休暇の海外旅行や、家族での特別なレジャーなど、まとまった費用が必要となる場面では、ボーナス一括払いの活用を検討してみましょう。

夏や冬のボーナス支給を見越して支払いを設定することで、現在のキャッシュフローを圧迫することなく、大きな買い物が可能になります。多くのカード会社で手数料無料で利用できる点も魅力です。

おすすめポイント

- まとまった出費をボーナス支給時期に計画的に集中させられる

- 手数料なしで大きな金額の買い物も無理なく行える可能性がある

- 記念旅行や特別な体験など、高額なレジャー費用の資金計画に最適

- 利用できる店舗や期間が限定される場合があるため事前の確認が重要

| 項目 | 内容 |

|---|---|

| 価格 | 手数料無料(多くのカード会社で対応、事前に要確認) |

| 詳細はこちら | 関連情報を確認する |

| 対象 | 旅行代金、ブランド品、最新家電、イベントチケットなど |

| 支払い時期 | 夏または冬のボーナス支給時期(カード会社が指定する月) |

| 手数料 | 原則無料(ご利用のカード会社にて要確認) |

| 注意点 | 利用可能店舗や対象期間に制限が設けられている場合あり、ボーナス支給額の事前確認も推奨 |

| メリット | 日常のキャッシュフローを圧迫せず、手数料なしで高額決済が可能になる |

③急な出費も安心!柔軟に対応できるプランは?

冠婚葬祭や医療費、あるいは家電の突然の故障など、予期せぬ出費が発生し、当初予定していた一括払いが厳しくなることもあります。そのような場合に役立つのが、「あとから支払い変更サービス」です。

購入後でも分割払いやリボ払いに変更できるため、一時的な支払い負担を軽減できる柔軟性が大きなメリットです。

ただし、このサービスを利用すると手数料が発生するため、変更後の総支払額や返済計画をしっかりと確認し、本当に必要な場合に限り慎重に利用することが求められます。

おすすめポイント

- 購入手続き後でも支払い方法を柔軟に調整できる利便性

- 急な高額出費が発生した際の、一時的な家計負担軽減策として有効

- 利用はあくまで計画的に行い、手数料率と総支払額を必ず事前に確認

- 申込期限や対象となる取引の条件をカード会社に確認することが必須

| 項目 | 内容 |

|---|---|

| 価格 | 手数料あり(変更後の支払い方法やご利用のカード会社により異なる) |

| 詳細はこちら | 関連情報を確認する |

| 対象取引 | 一括払いで購入した商品やサービス(一部対象外となる場合あり) |

| 変更先 | 分割払い、リボ払いなど(カード会社により選択肢は異なる) |

| メリット | 一時的な支払い負担の軽減、購入後の状況変化への柔軟な対応が可能 |

| デメリット | 手数料が発生し総支払額が増加する、安易な利用は避けるべきである |

| 手続き | 通常、カード会社の会員専用ウェブサイトやアプリから(申込期限に注意) |

④毎月の固定費見直しに繋がる支払いテクニック

家賃や光熱費、通信費、保険料といった、毎月必ず発生する固定費。

これらの支払いを特定のクレジットカードに集約することで、効率的にポイントを貯めることが可能になります。支出が一元管理できるため、家計全体の把握が容易になり、節約意識の向上にも繋がるでしょう。

経済産業省の調査でもキャッシュレス決済の比率は年々増加傾向にあります(出典:経済産業省「キャッシュレス・ロードマップ2024」)。

おすすめポイント

- 毎月の定期的な支払いで自動的にクレジットカードのポイントが貯まる

- 複数の支払いが一元化されるため、家計全体の支出管理が格段に容易になる

- 特定のカード(例:携帯キャリア系カード)を利用することでさらにお得になる場合も

- カード払いに対応しているか、各サービス提供元へ事前に確認が必要

| 項目 | 内容 |

|---|---|

| 価格 | 支払い方法の変更に伴う手数料は原則として発生しない(サービス提供元により異なる) |

| 詳細はこちら | 関連情報を確認する |

| 対象固定費 | 家賃、電気・ガス・水道料金、携帯電話料金、インターネット接続料、各種保険料など |

| 効果 | ポイントの効率的な獲得、支出管理の一元化による家計把握の容易化 |

| 注意点 | 一部の固定費はカード払いに対応していない、または手数料が発生するケースもある |

| 推奨カード | 基本的にポイント高還元率のカード、特定のサービスとの提携カードなど |

| その他 | 家計簿アプリとクレジットカードを連携させることで、さらに詳細な管理が可能に |

⑤自己投資を賢く実現する無理のない支払い計画

資格取得のための講座受講費用や、専門スキルを磨くためのスクール授業料など、自己投資は将来への重要な布石です。

これらの費用を無理なく、そして計画的に支払うためには、低金利の教育ローンや目的別貯蓄と、クレジットカードの分割払いなどを賢く組み合わせる戦略が有効です。

金利や返済期間、そして将来得られるリターンを総合的に比較検討し、最適なプランを構築しましょう。

おすすめポイント

- 将来のキャリアアップや収入増加に繋がる可能性のある自己投資を計画的に実行できる

- 低金利で利用できる教育ローンや、国が提供する支援制度も有力な選択肢となり得る

- クレジットカードの分割払いを、短期的な資金計画の一部として上手に活用(手数料は要考慮)

- 自身の成長と目標達成を力強く後押しする、賢明な資金計画の立案が可能になる

| 項目 | 内容 |

|---|---|

| 価格 | プランにより異なる(例: 教育ローンの場合、年利X.X%~、分割払い手数料など) |

| 詳細はこちら | 関連情報を確認する (日本学生支援機構) |

| 対象費用 | 各種学校の学費、資格取得講座の受講費用、専門セミナーの参加費、関連教材費など |

| 支払い手段 | 教育ローン(銀行、信販会社)、国の教育ローン、クレジットカード(分割・リボ)、目的別貯蓄など |

| ポイント | 金利・手数料の総額、無理のない返済期間、将来期待されるリターンを総合的に比較判断する |

| メリット | 現在の資金状況に左右されず、無理のない範囲でスキルアップのための投資が可能になる |

| 情報収集 | 各金融機関のウェブサイト、教育機関の窓口、公的支援制度に関する情報提供サイトなど |

支払い方法の落とし穴と疑問解消!安心利用のためのQ&A

クレジットカードの多様な支払い方法は非常に便利ですが、その仕組みを正確に理解していなかったり、計画性に欠けた利用を続けたりすると、予期せぬトラブルや経済的な困難に繋がる可能性があります。

この最後の章では、特に注意が必要とされるリボ払いのポイントや、一括払いが持つ意外なデメリット、そして多くの人が抱きがちな支払い方法に関する疑問について具体的に解説し、皆さんが安心してクレジットカードを利用するための知識を深めていきます。

リボ払いで失敗しない!必ず確認すべき重要ポイント

リボ払いは、月々の支払額を一定に保てるという利点がある一方で、手数料が比較的高額になりやすく、意図せず返済が長期化してしまうという大きなリスクを内包しています。

「リボ払いはやめた方がいいと聞くけれど、具体的な理由は何?」という疑問を持つ方も多いですが、その最大の理由は手数料負担の増大と返済期間の不透明さにあります。安易な利用は避け、もし利用を検討する場合には、以下の点を必ず事前に確認し、慎重に判断しましょう。

リボ払いの利用残高を一括で支払う、あるいは一部繰り上げ返済を行えば、将来的に発生するはずだった手数料の支払いが不要になるため、結果として総支払額を抑えることができます。資金に余裕ができた際には、このような返済方法を積極的に検討することが賢明です。

リボ払い利用前に必ず確認すべきこと

- 適用される手数料率(実質年率)は具体的に何パーセントか

- 毎月の支払額の内訳(元金に充当される分と手数料として支払う分)

- 現時点での正確な利用残高と、おおよその完済までの期間の目安

- 繰り上げ返済や一括返済を行う際の手続き方法と条件について

- クレジットカードが「自動リボ」設定になっていないか(意図しないリボ払いを防ぐため)

一括払いの思わぬ欠点と上手なカバー方法を解説

手数料が原則無料で、最もシンプルかつ経済的な支払い方法として推奨されることの多い一括払いですが、決して万能というわけではありません。「一括払いにも何か欠点はあるの?」という質問も実際に多く聞かれます。

最も注意すべき点は、特に高額な利用が月内に集中した場合の、翌月に発生する支払負担の大きさです。

計画的な利用と口座残高の管理が不可欠ですが、それでも予期せぬ出費が重なることは誰にでも起こり得ます。そのような場合に備えて、具体的な対処法を知っておくことも大切です。

| 一括払いの主なデメリット | 上手なカバー方法・具体的な対策 |

|---|---|

| 高額な利用が重なると、翌月の支払負担が非常に大きくなる | 購入前にしっかりと予算計画を立てる、ボーナス一括払いや手数料無料の2回払い分割を賢く利用する、利用限度額を適切に管理する |

| 引き落とし口座の残高不足による支払遅延リスクがある | 引き落とし口座の残高を常に把握しておく、給与振込口座と引き落とし口座を同一にする、支払い日前にリマインダーを設定する |

| 一時的にカードの利用限度額が大きく圧迫されることがある | 用途に応じて複数のクレジットカードを使い分ける、高額利用後は利用可能額をこまめに確認する |

| 月々の収入が不安定な場合、支払額の変動に対応しにくい | 収入があった月に計画的に支払い資金を確保しておく、デビットカードやプリペイドカードといった他の決済手段と併用する |

支払いに関する疑問を解消!よくある質問と回答集

クレジットカードの支払い方法については、基本的な仕組み以外にも、利用シーンや手数料に関する細かな疑問が尽きないものです。ここでは、特に多くの方が疑問に感じやすい点や、知っておくと役立つ豆知識をQ&A形式で分かりやすくまとめました。

店頭で「クレジットカードは一括払いしか利用できません」と言われました。これはなぜですか?

店舗側がクレジットカード会社に支払う加盟店手数料が、分割払いやリボ払いの場合、一括払いよりも高く設定されていることがあるためです。また、小規模な店舗などでは、分割払いやリボ払いに対応するための決済システムを導入していないことも理由として考えられます。このような場合でも、ご利用のカード会社によっては、購入後に「あとから分割」や「あとからリボ」といったサービスを利用して支払い方法を変更できることがあります(ただし、別途手数料が発生します)。

クレジットカードの2回払いは分割払いの一種ですか?手数料はかかりますか?

はい、2回払いも分割払いの一種と位置づけられます。多くのクレジットカード会社では、この2回払いに関しては手数料を無料としています。手数料の負担なしで支払いを2ヶ月に分散できるため、高額な買い物をした際などに賢く利用できる便利な方法の一つです。

クレジットカードの「利用限度額」と「割賦枠(かっぷわく)」とは、具体的に何が違うのでしょうか?

「利用限度額」とは、そのクレジットカードで利用できる総額の上限を指します。一方、「割賦枠」とは、その利用限度額の内枠として個別に設定されるもので、分割払いやリボ払いといった、法律上の「割賦販売」にあたる支払い方法で利用できる金額の上限を示します。したがって、クレジットカード全体の利用限度額にはまだ余裕があっても、この割賦枠の上限に達してしまっている場合には、新たに分割払いやリボ払いを利用することはできません。

まとめ

クレジットカードの多様な支払い方法は、その特性を理解し上手に活用すれば、私たちの日常生活をより便利で豊かなものにしてくれる強力なツールです。

この記事を通じて得た知識が、皆さまご自身の状況に最も適した支払い方法を選択し、計画的で賢明なクレジットカードライフを送るための一助となれば幸いです。

もし、具体的な支払い方法の変更手続きや利用可能な金額のシミュレーションなどについてさらに詳しく知りたい場合は、お手持ちのクレジットカード会社の公式ウェブサイトをご確認いただくか、直接お問い合わせ窓口に相談してみることをお勧めします。

記事のまとめ

- 一括払いは翌月全額、手数料なし

- 分割払いは回数指定、3回以上有料

- リボ払いは毎月定額、残高に手数料

- 各支払い方法の利点と欠点を比較

- 高額商品は2回払いやボーナス払い

- 固定費はカード支払いでポイント獲得

- 「あとから変更」は計画的な利用を

- リボ払いは残高と手数料を常に意識

- リボの繰り上げ返済で支払総額減

- 一括払いも資金管理が不可欠である

- 最適な支払いプランは状況で選ぶ